EAの成績を見てたらドローダウンってよく出てくるけど…正直、意味がよくわからない」

そんな風に思ったことはありませんか?

FXの裁量トレードでは、勝率や損益のチェックがメインですが、EA(自動売買)を選ぶときには、ドローダウンが非常に重要な指標**になります。

ドローダウンは簡単に言うと、「どれだけ資金が減ったか」を示す数字です。

特に「最大ドローダウン」は、そのEAがどれくらい危ない場面を経験したかを表していて、運用リスクを見極めるための目安になります。

本記事では、ドローダウンの意味や種類(最大・相対・絶対)の違いをわかりやすく整理しつつ、

「結局どこを見れば安心して使えるEAなのか?」という判断ポイントまで、FX経験者の方にも納得できる形で解説していきます。

ドローダウンとは?意味と基本的な考え方

「ドローダウン(Drawdown)」とは、運用中の資金がどれだけ減ったかを示す指標のことです。

たとえば、10万円あった証拠金が7万円まで減ったとすれば、この時点でのドローダウンは3万円(=30%)ということになります。

FXの裁量トレードでももちろん使われますが、特にEA(自動売買)ではバックテストやフォワード成績で、必ずチェックすべき項目とされています。

なぜなら、どんなにトータルで勝っているEAでも、「一時的に資金が半分以下に減るようなEA」では、実際に使っていてメンタル的に続かないからです。

ドローダウンは「利益」よりもリスクの大きさや、資金の耐久性を測る指標として、

EAを選ぶうえで絶対に見逃してはいけない項目と言えるでしょう。

なぜドローダウンが重要視されるのか?

FXのEAを選ぶとき、多くの人が「勝率」や「PF(プロフィットファクター)」を気にしますが、

ドローダウンはそれらと同じくらい、むしろそれ以上に重要とされることもあります。

なぜかというと、ドローダウンは「そのEAを運用していたら、実際にどれくらい資金が減っていたか」という“現実のストレス”を数字で表しているからです。

どんなに利益が出ていても、途中で資金が半分以上減るようなEAだったら、

多くの人はメンタル的に耐えきれずに途中で止めてしまう(=実際の利益につながらない)ことが多いです。

逆に、ドローダウンが小さく安定したEAであれば、安心して長く運用しやすいため、結果的に利益も残りやすくなります。

EAの理論上の成績だけでなく、実際に使えるかどうかを、判断するために、

ドローダウンは絶対に見ておきたい指標なのです。

※プロフィットファクターの詳しい説明はこちら→プロフィットファクターとは?

EAや裁量トレードにおけるドローダウンの影響

裁量トレードの場合、エントリーや損切り・利確の判断はすべて自分で行うため、

損失が続いても自分の判断で止めることができます。

そのため、ドローダウンが起きそうな状況でも、「今日はやめておこう」「ポジションサイズを下げよう」といった柔軟な対応が可能です。

一方で、EA(自動売買)の場合はプログラムがルール通りに淡々と取引を続けるため、

相場の状況にかかわらず、ドローダウンが発生する可能性があります。

だからこそ、EAの成績を見るときは「ドローダウンがどれくらいだったか?」が非常に重要です。

たとえバックテストのPFや勝率が良くても、

「ドローダウン50%」のようなEAは一時的に資金が半分になるリスクを抱えているということになります。

安定してEAを運用していくには、自分の資金やリスク許容度に合ったドローダウンの範囲を意識する必要があるのです。

EAでよく見る3つのドローダウンとは?

ドローダウンと一口に言っても、EAのバックテスト結果などには、「相対ドローダウン」「絶対ドローダウン」「最大ドローダウン」など、

複数の種類が表示されることがあります。

どれも「資金の減少」に関する情報ですが、それぞれの意味や見方は少しずつ異なります。

特にEAを選ぶ際には、「どのドローダウンを基準に判断するか?」が、実際の運用リスクに大きく関わってきます。

ここでは、それぞれのドローダウンの違いと特徴をわかりやすく整理していきましょう。

相対ドローダウンとは?

相対ドローダウン(Relative Drawdown)は、

口座残高が最大になった時点(ピーク)から、どれだけ下がったかの割合を表します。

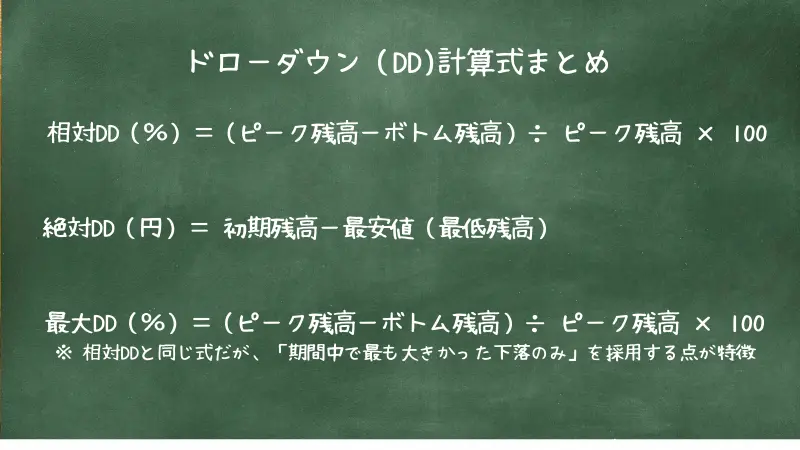

計算式:

相対DD(%)=(ピーク残高 − ボトム残高)÷ ピーク残高 × 100

例:

ピーク残高が15万円 → ボトムが10万円

→(15万 − 10万)÷ 15万 × 100 = 約33.3%

この指標は、調子が良かった時と比べて、どのくらい落ち込んだかを測るものです。

EAの安定性や、過去の成績からくる“落差の不安定さ”を確認したいときに有効です。

絶対ドローダウンとは?

絶対ドローダウン(Absolute Drawdown)は、

初期資金(スタート時の残高)と比べて、どれくらい減ったかを示す指標です。

計算式:

絶対DD(円)= 初期残高 − 最安値(最低残高)

例:

初期残高10万円 → 最安値が7万円

→ 10万円 − 7万円 = 3万円(=30%)

スタート直後にどれくらい下がる可能性があるか?を測るための指標で、

「エントリーしてすぐ資金が減っても耐えられるか?」という心理的ハードルを見るうえでも重要です。

最大ドローダウンとは?

特にEA選びでは、この数値が30%を超えると「実運用ではきつい」と感じる人が多いため、

リスク許容度に応じて判断することが非常に重要です。

最大ドローダウン(Maximum Drawdown)は、

運用期間中に発生した最も大きな資金の落ち込みを表す、リスク管理上で最も重視される指標です。

計算式:

最大DD(%)=(ピーク残高 − ボトム残高)÷ ピーク残高 × 100

※ 相対DDと同じ式だが、「期間中で最も大きかった下落のみ」を採用する点が特徴

例:

ピーク残高18万円 → ボトム11万円

→(18万 − 11万)÷ 18万 × 100 = 約38.8%

最大DDは、「このEAはどこまで資金が減る可能性があるのか?」という最悪ケースを、想定するための基準になります。

※実際のEA成績と最大ドローダウンを確認したい方は

MyfxbookのEA成績一覧ページも参考になります。

それぞれの見方と注意点

ここまで見てきた通り、ドローダウンには「相対」「絶対」「最大」の3つの種類があり、それぞれ基準としている残高が異なります。

- 相対ドローダウン → ピーク時の残高と比べた下落率

- 絶対ドローダウン → 初期資金と比べた下落額

- 最大ドローダウン → ピーク→ボトム間の最も大きな下落

それぞれの数値が大きく異なることもあり、バックテストや成績表を見るときに混同しやすいポイントでもあります。

重要なのは、「どれが一番正確というわけではなく、それぞれ見る目的が違う」ということです。

見方の使い分けの目安

- 安定感やリスク耐性を見る → 最大ドローダウンをチェック

- スタート直後の減り方を見る → 絶対ドローダウンを参考に

- 成績の推移から安定性を見たい → 相対ドローダウン

EAを選ぶときは、この3つを単体ではなくセットで確認し、

「見かけの勝率やPFだけでは判断できない運用のしやすさ」を見極めていくことが大切です。

※ドローダウンの計算式のまとめ表

| 種類 | 基準残高 | 計算の考え方 | 見る目的 |

|---|---|---|---|

| 相対DD | ピーク残高 | (ピーク−最安値) ÷ ピーク | 増えた後の下落を見る |

| 絶対DD | 初期残高 | 初期−最安値 | スタート直後の下落を見る |

| 最大DD | ピーク→ボトム | 最も大きな下落率(%) | 最悪ケースを想定する |

最大ドローダウンを細かく解説

ドローダウンの中でも、EA選びで最も重視されるのが「最大ドローダウン(Maximum Drawdown)」です。

これは、「運用中に資金がどれだけ減ったかの最悪ケース」を示す指標であり、リスクの大きさを一目で把握できるため、

多くのトレーダーがEAの信頼性を判断するうえで、真っ先にチェックしています。

この章では、最大ドローダウンがどのように計算され、どんなふうに運用に影響するのかを、金額ベースの具体例も交えてわかりやすく解説していきます。

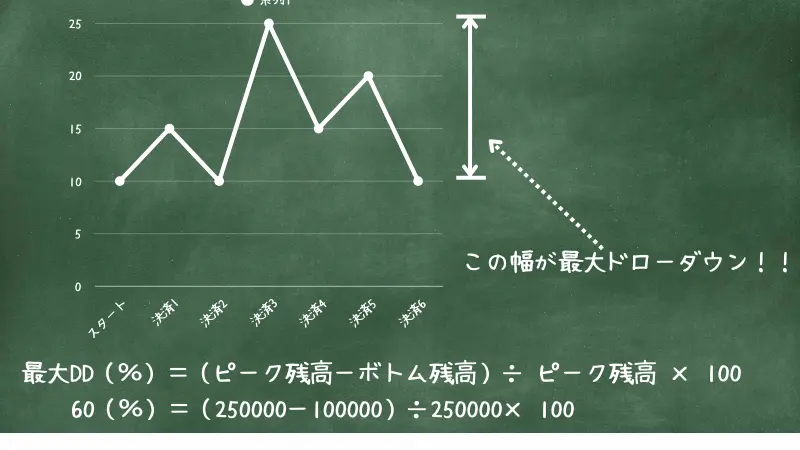

最大DDの計算イメージとグラフのイメージ

最大ドローダウン(最大DD)は、運用期間中の残高が最も高かった時点(ピーク)から、最も低くなった時点(ボトム)までの下落幅を表します。

実際のグラフでは、「資金曲線の頂点から谷まで」を見れば、最大ドローダウンがどれくらいかがわかります。

わかりやすいように少し極端な数字ですが、例えば以下のような推移があったとします。

- 口座残高が最大で25万円まで増えた(ピーク)

- そこから10万円まで減少(ボトム)

この場合の最大DDは

(25万円 - 10万円) ÷ 25万円 = 約60%

このように最大ドローダウンは「過去に最も増えたときから、どれくらい減ったか」を明確に数値化するため、

「資金が実際にどこまで減る可能性があるか?」を見極めるうえで非常に重要です。

EAのバックテスト結果では、成績グラフの中に最大DDがハイライト表示されていることも多く、

見るべきポイントとして必ずチェックすべき項目の一つです。

証拠金で考えるとどうなる?金額ベースの具体例

最大ドローダウンは%で表示されることが多いですが、実際にいくら減るのか?を金額ベースで考えると、

リスクの大きさがよりリアルにイメージできるようになります。

たとえば、EAの運用に10万円の証拠金を使っていたとすると、以下のような最大DDになります。

| 最大ドローダウン | 証拠金10万円の場合の減少額 | 残高 |

|---|---|---|

| 10% | 1万円減少 | 9万円 |

| 30% | 3万円減少 | 7万円 |

| 50% | 5万円減少 | 5万円(半分) |

| 70% | 7万円減少 | 3万円(大きな損失) |

このように、最大ドローダウンが大きいEAは、利益が出ているように見えても、実際の運用中に大きなストレスを感じる可能性があることがわかります。

特に最大DDが50%を超えるようなEAは、「半分資金が消えるかもしれない」という覚悟が必要です。

安心して長く運用するためには、最大ドローダウンの%だけでなく、それが自分の証拠金でいくらになるかも事前に確認しておくと安心です。

どれくらいなら安心?筆者の目安と考え方

実際にEAを運用するうえで、最大ドローダウンはどの程度までなら安心なのでしょうか?

筆者の目安としては、最大ドローダウンが「25%以下」であれば、比較的安定した運用が可能と考えています。

理由はシンプルで、30%を超えると証拠金の減り方が心理的にかなりキツく感じるからです。 とくに、裁量トレードに慣れていた方がEAを使い始めると、「何もしていないのにお金が減っていく」という感覚に強いストレスを感じることもあります。

そのため、運用中の資金が一時的にどれくらい減る可能性があるかを、最大DDの数値を通して事前に覚悟しておくことが大切です。

もちろん、DDが小さいからといって必ず安全とは限りませんが、

「資金の減り方に耐えられるか?」という視点で見ると、最大ドローダウンは非常に重要な指標になります。

筆者は、EAを選ぶときに以下のような基準を持っています。

- 最大DD:25%以下

- 検証期間:最低でも半年以上(使用する時間足によって変わります)

- PFや勝率とのバランス:DDだけに頼らない

実際に使えるEAかどうかを判断するには、「DDが小さすぎても勝てない」「大きすぎても続けられない」というバランス感覚が必要なのです。

PFや勝率と組み合わせて見る理由

最大ドローダウンはEAのリスクを把握するうえで非常に重要な指標ですが、それだけでEAの良し悪しを判断するのは不十分です。

なぜなら、ドローダウンが小さいEAでも、ほとんど利益が出ないような低パフォーマンスEAという可能性もあるからです。

たとえば、最大DDが10%と小さくても、PF(プロフィットファクター)が1.1程度、勝率も50%以下では、

長期的に資金が増えるかどうかは不透明です。

一方で、DDが30%とやや大きくても、PFが2.0を超えていて、勝率が安定しているEAであれば、

短期的なドローダウンを受け入れつつ、長期的に利益を出すことができる可能性もあります。

そのため、EAを選ぶときは

- 最大ドローダウンの大きさ(リスク)

- プロフィットファクター(収益効率)

- 勝率(安定性)

この3つのバランスを見て、「このEAは自分にとって続けやすいか?」を判断するのが大切です。

最終的には、「DDに耐えられるかどうか」+「それに見合うだけの利益が出るかどうか」が重要な判断ポイントになります。

プロフィットファクター(PF)の詳しい説明はこちら→

ドローダウンをEA選びにどう活かす?

ドローダウンの種類や意味がわかってきたところで、

実際にEAを選ぶときに「どう活かせばいいのか?」を整理してみましょう。

成績表の数字やグラフを見るだけでは、なかなか“どのEAがいいか”を判断するのは難しいですが、

最大ドローダウンの数値を意識するだけでも、「使って後悔しないEAかどうか」を見極めやすくなります。

ここでは、ドローダウンをEA選びでどう見るべきか、そして筆者自身がチェックしているポイントについてご紹介します。

ドローダウンの自分なりの目安を持とう

EAを選ぶときに、「最大ドローダウンが何%なら良い・悪い」といった絶対的な正解はありません。

重要なのは、自分がどれくらいの資金減少なら冷静に続けられるかを基準にすることです。

たとえば、10万円を運用していて一時的に7万円まで減った場合、

「このくらいなら我慢して続けられる」と思える人もいれば、

「不安すぎてもう止めたい」と感じる人もいます。

つまり、最大ドローダウンは数値の大きさだけでなく、自分のメンタルと資金管理に合うかどうかが重要なのです。

数字に強く反応してしまう人ほど、ドローダウンの小さいEAを選ぶべきですし、

少しの上下動に慣れている人なら、リターンを優先して多少リスクのあるEAを使うという選択もできます。

自分のリスク許容度に合わせて、

「このくらいのドローダウンなら大丈夫」というマイルールを持つことが、EA運用の安定化に直結します。

筆者のEAチェックポイント

ここでは、筆者が実際にEAを選ぶときに意識している「チェックポイント」をご紹介します。

「成績が良さそうだから」だけで選ぶと、途中で資金が減って不安になったり、すぐに止めてしまったりという失敗につながりやすいです。

だからこそ、運用を無理なく続けられるかという視点で、以下のような項目を確認しています。

- 最大ドローダウン:25%以下 → 資金の半分が減るようなEAは、メンタル的に厳しいと判断

- プロフィットファクター(PF):1.4〜2.0 → 数字が高すぎるEAは、ロジック的にリスクが高い傾向もあるため“現実的な範囲”を重視

- 検証期間:最低1年以上(理想は2年以上) → 数週間のデータだけでは、信頼性に欠ける

- 足種:15分足〜4時間足 → 5分足以下はノイズが多く、日足以上は取引回数が少なすぎることも

上記の条件にすべて当てはまるEAが絶対良いというわけではありませんが、

少なくとも「続けやすく、現実的に利益が期待できるEA」の傾向として参考になると思います。

過去のバックテスト成績を見るだけでなく、自分がそのEAを安心して運用できるか?という視点を忘れずにチェックしましょう。

実際のEA最大ドローダウンを確認したい場合は

※EA-BANKのEA一覧などでもバックテストデータが公開されています。

まとめ|ドローダウンは“成績”よりも“続けられるか”が大切

まとめ|ドローダウンは成績より成績よりも続けられるかが大切

ドローダウンは、EAのバックテスト成績をチェックするうえで欠かせないリスクの指標です。

中でも「最大ドローダウン」は、資金がどこまで減る可能性があるかという最悪のケースを想定するためにとても役立ちます。

本記事では以下のような内容を解説してきました。

- 相対・絶対・最大ドローダウンの違いと特徴

- ドローダウンの計算方法と具体的なイメージ

- EA選びでドローダウンが重視される理由

- 筆者が実際に使っているチェックポイント(最大DD・PF・検証期間など)

そして何より大切なのは、「このEAは自分にとって無理なく続けられるか?」という視点で選ぶこと。

数字だけで判断するのではなく、リスクと現実の運用を照らし合わせて選ぶことが、長く使えるEAにつながります。

EA選びの前に、こんな準備をしておくと安心です。

- 気になるEAの最大ドローダウンをチェックしてみる。

- PFや勝率と合わせて、全体のバランスを確認する。

- 「このドローダウンなら、いくらまで減っても大丈夫か?」を金額ベースでイメージしておく。

- そのうえで、使える余裕資金を見直しておく。

- 複数のEAをメモや比較表にまとめて整理しておくと安心感UP。

ドローダウンを怖い数字としてではなく、安心して運用するためのヒントとして活かしていきましょう。

EAは「勝ちやすいか?」ではなく「自分に合っていて、続けられるか?」が本当に大切なポイントです。

こちらの記事もおすすめです!